前期炙手可热的“独角兽”,近期似乎有些小麻烦。一方面,小米集团(下称“小米”)近日公告称,决定分步实施在香港和内地的上市计划,即先在香港上市,再择机通过发行CDR(中国存托凭证)的方式在内地上市。另一方面,部分已上市的“独角兽”企业,股价在短暂“狂飙”后持续下跌,甚至破发。在此背景下,以战略配售参与CDR与“独角兽”企业IPO为一大卖点的战略配售基金(下称“独角兽”基金)将何去何从,成为市场关注的焦点。

CDR发行面临双重压力

在只差过会“临门一脚”时,小米忽然改变心意。原定于6月19日上会,有望创下12天过会纪录的小米CDR项目推迟发行,上市路径也由“CDR+H”两地同步上市变更为“先港股上市再回A股发行CDR”。对此,证监会发表补充公告表示,“尊重小米集团的选择,决定取消第十七届发审委2018年第88次发审委会议对该公司发行申报文件的审核。”

值得关注的是,证监会6月14日公布了对小米长达2万字的首发反馈意见,涵盖84个问题,就小米现阶段定位为互联网公司而非硬件公司是否准确,以及盈利状况、财务状况、关联交易等问题进行了关注。

“小米CDR项目决定推迟发行,主要原因有二。”诺亚财富派投研部基金研究经理李懿哲表示,“一是证监会在回复反馈意见中,向小米提了80余个问题,涉及多个方面,若按照原计划于6月19日上会,小米可能对相关问题无法及时准备。二是当前市场流动性缺失,上周工业富联开板,引发动荡,足见市场极度缺血。出于审慎原则,可能令监管层重新考虑CDR带来的抽血效应,导致小米‘CDR+H’的上市计划暂时搁浅。”

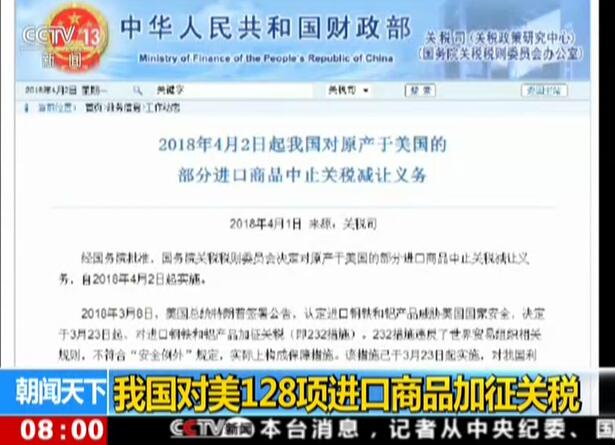

某私募基金投资分析师也对《上海金融报》记者表示,小米推迟发行CDR,一方面因为证监会对发行CDR的监管非常严格;另一方面,当前市场的整体状况不佳,A股已跌破3000点,如果此时发行CDR,或不利于股市稳定。

“独角兽”基金前景未卜

对于“独角兽”基金而言,首单CDR推迟显然不是好消息。同时,市场也担忧阿里、百度、腾讯等红筹企业的CDR发行进程会因此放缓。在此背景下,“独角兽”基金成立后如何运作,以及未来的收益情况引人关注。

对此,上述私募基金投资分析师指出,“独角兽”基金的收益与CDR的发行进度关联密切。若后续CDR发行进度整体放缓,则“独角兽”基金就需要寻找其它投资标的,整体收益势必受到影响。“但首单CDR的推迟,并不一定意味着阿里、百度、腾讯等符合标准的红筹企业CDR发行进程放缓。”该基金分析师进一步指出,“相对于尚未上市的小米,阿里、百度、腾讯等已上市公司的运作更加规范。同时,CDR的发行进程也与后续市场走向密切相关。若上证指数一直处于低位,则CDR进程大概率慢于预期,但若市场好转,流动性增强,则阿里、腾讯等CDR进程不一定减速。”

李懿哲也表示,小米CDR发行推迟,将在一定程度上减缓“独角兽”基金的建仓节奏。但根据基金合同,基金还可参与创新企业IPO的战略配售,有更多标的可供选择。

相比尚未成行的CDR发行,前期已上市的“独角兽”企业近期表现不佳,更让市场疑虑“独角兽”基金参与战略配售能获得多大收益。A股方面,工业富联在四连涨后连续下跌,市值已蒸发超千亿元;而港股“独角兽”更纷纷破发,众安在线、平安好医生、易鑫集团和雷蛇均跌破发行价。

对此,海通证券在研报中指出,“独角兽”企业上市后,预计将呈现连续涨停、持续震荡、开始下跌的规律。如果市场预期“独角兽”企业打开涨停后将持续下跌,则“独角兽”基金在上市交易时,也会相应出现折价风险。